03話「合法的に納税しながら稼ぐ投資競馬(~競馬の税金~)」

競馬で大金稼いで、税金を納税して、さらに稼ごう!

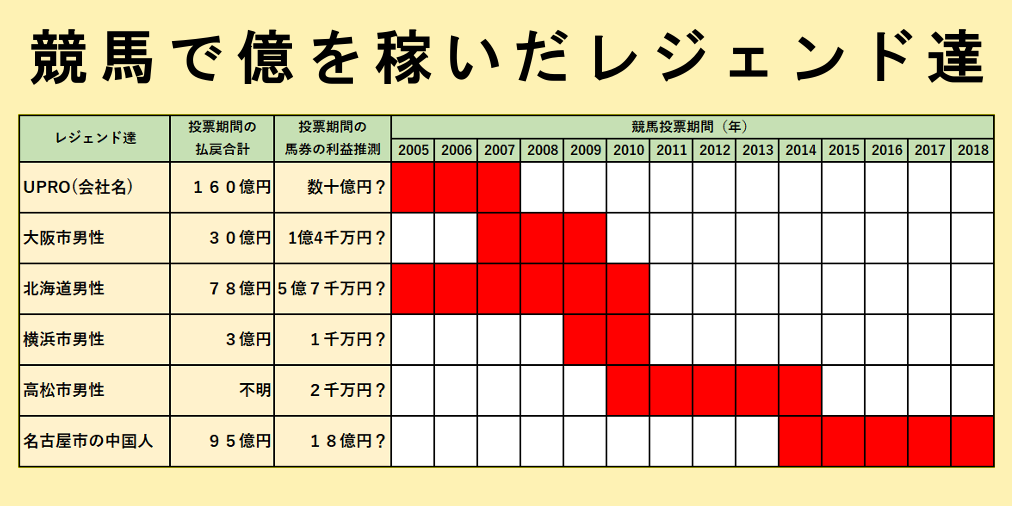

上の表は、競馬で数千万円~数億円を稼いだレジェンド達だ。

ただ、競馬で稼いだ額を申告しなかったばかりに、競馬の税金の申告漏れなどで、国税局から指摘を受けて、裁判になっている。

表2行目の大阪市男性、表3行目の北海道男性の2つの裁判のおかげで、投資競馬の道が開けたと言える。

どう道が開けたのか説明しよう。

1Rの18頭の単勝に10万円ずつ賭けて、合計180万円の馬券を購入したとする。

単勝馬券は、1頭当たるので、当たって、オッズ20倍が来て払戻が200万円だったとする。

国税局が計算するこのケースの競馬の利益は、200万円(払戻金)ー10万円(当たった馬券の購入代金)=190万円(一時所得の金額)となる。

実際は、財布から180万円出して馬券を購入して、払戻金が200万円なら、20万円が利益と思ってしまうが、法律は違う。

190万円が利益なのだ。190万円の利益を得た(一時所得の金額)ということから税金の計算が始まる(外れた馬券は税金の計算に入れることができない)。

表の大阪市の男性の場合、28億7千万円で馬券を購入して、30億1千万円の払戻金を得ていた。

税務署は、外れ馬券を税金の計算に入れない計算方法(一時所得として)で計算して、支払うべき所得税額は、約6億5千万円と算出した。

外れ馬券を税金の計算に入れると実際には、1憶4千万円ほどしか(すごい額だが・・・)手元に残っていないはずなのに・・・である。

税金6億5千万円払えと・・・競馬の利益を黙っていて、申告していなかったので、罰としてさらに追加で無申告加算税1億5000万円も払えと・・・

こんな税額、元々大金持ちでない限り、払える訳がないので、この法律解釈のままだったら、投資競馬の道は無かったと言える。

しかし、大阪市男性は、裁判で戦い、通常の趣味の範囲のギャンブルとしての競馬ではなく、営利を目的とする継続的行為から生じた所得(雑所得)であると主張して、認められ、この所得は、「一時所得」ではなく「雑所得」であるとされ、外れ馬券を経費に算入することが認められた。

つまり、この裁判のおかげで、投資競馬の道が開けた訳である。

原則として、競馬の利益は「一時所得」になる。

しかしながら、例外として、営利を目的とする継続的行為から生じた所得であると認められると「雑所得」になる点が、投資競馬には非常に重要なポイントになる。

後で説明するが、「一時所得」は、外れ馬券を経費に算入できないが、「雑所得」になると、税金を計算する際に、外れ馬券が経費に算入できるからである。

これからどのような場合に、「雑所得」として認められるのかを見ていく。

馬券裁判で所得税基本通達(法令解釈通達)が変わった

が変わった.png)

なんと、大阪市男性の裁判(「馬券裁判」という本も出版された有名な裁判)の後、法令解釈について(注)1 のような記載が行われた。

但し、下線の部分は、後の北海道男性の裁判で、さらに書き換えられる部分である。

後で書き換えられたものも出すが、その点は注意して見て欲しい。

「馬券を自動的に購入するソフトウエアを使用して独自の条件設定と計算式に基づいてインターネットを介して長期間にわたり多数回かつ頻繁に個々の馬券

の的中に着目しない網羅的な購入をして当たり馬券の払戻金を得ることにより多額の利益を恒常的に上げ、一連の馬券の購入が一体の経済活動の実態を有す

ることが客観的に明らかである場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。」

と記載された。

この文章では、「馬券を自動的に購入するソフトウェア」がひとつの条件になっているが、この後に裁判になった北海道男性は、「馬券を自動的に購入するソフトウェア」を使っていなかった。

しかし、北海道男性も裁判で「営利を目的とする継続的行為から生じた所得」として、競馬の利益が「雑所得」として認められた。

そして、上記の「法令解釈通達」の下線の部分が変更されることになった。

北海道男性の裁判でさらに所得税基本通達(法令解釈通達)が変わった

が変わった.png)

北海道男性の裁判でさらに所得税基本通達(法令解釈通達)が変わった。

変更された点は、ここでは(注)1の範囲だけ紹介する。

大阪市の馬券裁判の時と、下線が引いてある部分が変わった。

「 (注)1 馬券を自動的に購入するソフトウエアを使用して定めた独自の条件設定と計算式に基づき、又は予想の確度の高低と予想が的中した際の配当率の大小の組合せにより定めた購入パターンに従って、偶然性の影響を減殺するために、年間を通じてほぼ全てのレースで馬券を購入するなど、年間を通じての収支で利益が得られるように工夫しながら多数の馬券を購入し続けることにより、年間を通じての収支で多額の利益を上げ、これらの事実により、回収率が馬券の当該購入行為の期間総体として100%を超えるように馬券を購入し続けてきたことが客観的に明らかな場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。 」

これまで「ソフトウェアを使用して・・・」というのが前提になっていたが、「・・・など」という表記が付いて、北海道男性のように競馬ソフトを使わない場合も雑所得に該当するケースが認められた。

「・・・など」というあいまいな表現が掛からない部分は、「年間を通じての収支で利益が得られるように工夫しながら多数の馬券を購入し続けることにより、年間を通じての収支で多額の利益を上げ、これらの事実により、回収率が馬券の当該購入行為の期間総体として100%を超えるように馬券を購入し続けてきたことが客観的に明らかな場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。」となった。

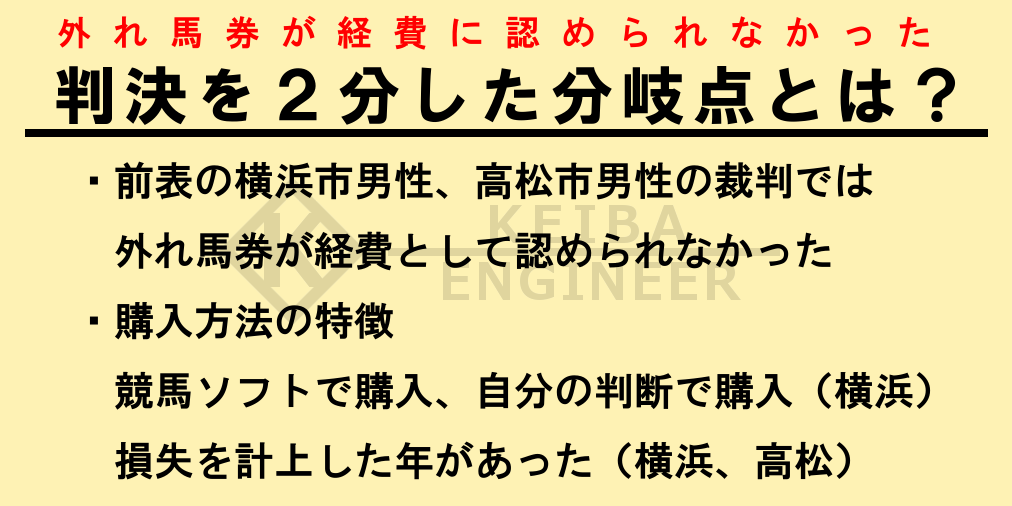

外れ馬券が税金の経費として認められなかった横浜市男性、高松市男性のケース

最初の表で、数千万円~数億円稼いだレジェンド達を6例紹介した。

そのうち、2例(大阪市男性、北海道男性)は、外れ馬券が経費として認められた。

しかし、横浜市男性、高松市男性の裁判では、外れ馬券が経費として認められなかった。

判決が2分したことになる。その理由は何だったのだろうか?

横浜市男性は、自ら開発した競馬予想ソフトを使って大量に馬券を購入していたが、全ての購入を競馬予想ソフトに任せずに、自身の判断も加えていた為、一審では、「購入規模は大きいが、一般的な競馬愛好家の購入態様と異ならない。」と判断され、「一時所得」である(つまり、外れ馬券は、経費に算入できない)と判断された。二審、東京高裁もこの判断を支持し、最高裁が上告を退けて判決が確定した。

横浜市男性は、競馬の収入を事業所得として申告し、2009年と2010年の内、2009年は1570万円を事業所得として、2010年は、300万円近い損失を出した為、納税額を0円としていた。

高松市男性のケースでは、5年間の内、4年間で計3077万円の利益を上げた一方で、5年間の間の1年のみ790万円の損失を計上していた。

この1年の損失によって「恒常的に利益を上げていたとまでは認められない」として、営利目的であることが否定される判決となり、外れ馬券は経費に認められなかった。

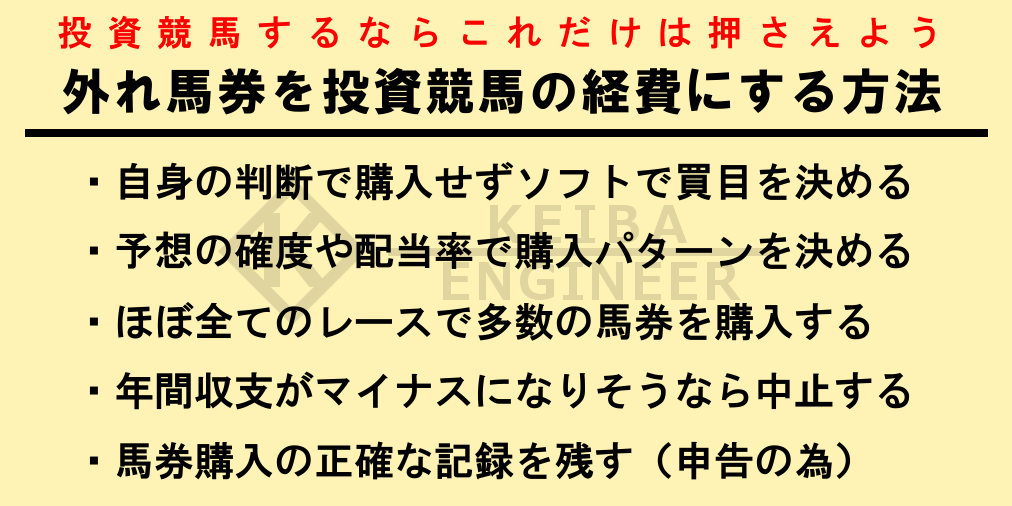

外れ馬券を投資競馬の税金の経費にする方法

合法的に投資競馬を行いながら、外れ馬券を経費として、税金の計算に入れる為の教訓を纏める。

外れ馬券を投資競馬の経費にする為には、以下を投資競馬のルールと決めて実施する必要がある。

ここに記載するのは、もしも、競馬エンジニアが投資競馬をするなら、こうするという具体的な方法である。

(1)自身の判断で購入せずソフトで買目を決める

→趣味の競馬は止めて、ソフトで買目を決定する。

もしこれに反して、ソフトを使わない場合は、競馬ソフトで馬券を購入するのと同じように、理論的な購入ルールは最低でも必要になると思われる。

(2)予想の確度や配当率で購入パターンを決める

→つまりオッズによって、賭け金を変えるということ。

どれが当たったも同じ金額が、払戻されるような賭け方のルールを想定する。

さらに、1レース当たりの投資金額は、そのレースの当たる確率とこの後連続で外れる確率を勘案し、万一連続で外れる事象が発生しても資金が枯渇しない額を全投資資金の残金から計算して求めることになる。

(3)ほぼ全てのレースで多数の馬券を購入する

→この条件は、競馬予想や分析を行う上で、大きな制約になる。

この条件の為にどのような予想方法が必要になるのかを別途記事を書く予定である。

少なくとも「1800mダートで騎手が●●で馬の前走の着差が6着以内なら・・・回収率が100%超える。」のような狭い条件の競馬分析では、「ほぼ全てのレースに賭ける」というのができないので、投資競馬には、通用しないということだ。

これを前提に分析を行う必要があるという話に繋がっていく。

(4)年間収支がマイナスになりそうなら中止する

→高松市男性の例で、5年の内、1年でも収支がマイナスになったケースで、外れ馬券が経費として認められていない。

様々なケースがあるので、一概には言えないが、わずか1年でも年間でマイナスを出しているようでは、趣味の競馬と変わらないと判断され、外れ馬券は経費にならない可能性がある。

マイナスになりそうなら、すぐに投資競馬を中止して、被害を最小限に抑えて、計画を練り直した方が良い。

計画時点で、確実に実行できるのか確かな試算が必要だし、GOと決めて投資競馬をやり出した場合は、予想通りに上手くいかないなら、すぐ止めた方が良い。

例えば過去6年間のデータがあったとする。6年全てを分析せず、1年前、3年前、5年前を分析して、2年前、4年前、6年前を分析データには使わずにシュミレーションに使うというような方法が必要だ。

過去6年を纏めて分析すると、良くやることが、何度も繰り返し分析して、良い結果の所だけをすくい上げて、例えるなら結果が出てから見えている良い部分だけを使っている可能性がある。

金魚すくいのように、金魚が見えている状態(結果が見えている状態)で、すくっていることが良くある。実際の競馬のレースはそうではないので、その6年分のデータで分析して、シュミレーションせずに、投資競馬を始めると、なぜかその分析通りに結果が出ないことを経験するだろう。なのでそのような場合、3年分で分析して、3年分でシュミレーションするなど、金魚すくいにならないように工夫する必要がある。

(5)馬券購入の正確な記録を残す(税金の納税の申告の為)

→投資競馬が上手く行った場合、利益を得た翌年の2月~3月頃に税金の確定申告を行うことになる。

本気で投資競馬を始めるなら、納税するケースが特殊な上に外れ馬券を経費にするには条件が多い為、先に必要な書類などを税務署に相談して準備しておいた方が良いと思う。

少なくとも、税金の申告で、外れ馬券を経費にしたいのであれば、競馬の馬券の購入記録は、申告時の書類として、残しておく必要がある。

「投資競馬には、どのような分析が必要か?」「投資競馬で1Rあたり幾ら賭けたら良いの?」「投資競馬で1つの馬券に賭ける金額の決定方法は?」など具体的な話を後で記事にする予定であるが、その話の前に避けて通ることができない前提になる話をさせて頂いた。